In base a quanto previsto dalla legge di Stabilità 2018, dal 1° gennaio 2019, sarà esteso l’obbligo di fatturazione elettronica per tutte le cessioni di beni e prestazioni di servizi tra imprese e verso i consumatori finali.

FATTURA ELETTRONICA B2B – GUIDA FISCALE E VADEMECUM

Fattura elettronica 2019: Che cos’è?

In base a quanto previsto dalla legge di Stabilità 2018, dal 1° gennaio 2019, sarà esteso l’obbligo di fatturazione elettronica per tutte le cessioni di beni e prestazioni di servizi tra imprese e verso i consumatori finali.

A livello normativo, la fattura elettronica è disciplinata dal D. P. R. 633/72. In particolare al comma 1 dell’articolo 21 viene specificato che:

1. per fattura elettronica si intende la fattura che è stata emessa e ricevuta in qualsiasi formato elettronico;

2. il ricorso alla fattura elettronica è subordinato all’accettazione da parte del destinatario;

3. elemento discriminante, per distinguere fatture “elettroniche” e “cartacee”, non è il tipo di formato originario utilizzato per la creazione della stessa, bensì la sua “emissione” e “ricezione” in un qualunque formato elettronico.

L’Agenzia delle Entrate, con il Provvedimento 89757/2018 del 30 aprile 2018, chiarisce che la fattura elettronica è un documento informatico, in formato strutturato trasmesso per via telematica al Sistema di Interscambio (SdI) e recapitato, successivamente, al singolo ricevente.

Chi sono i soggetti obbligati e chi quelli esonerati?

L’obbligo di emissione della fattura elettronica, attraverso il sistema di interscambio fornito dall’Agenzia delle Entrate, si riferisce alle cessioni di beni e alle prestazioni di servizi effettuate tra soggetti:

– residenti

– stabiliti

– identificati nel territorio dello Stato.

Al contrario, i soggetti esonerati per espressa previsione normativa sono:

– coloro che applicano il regime forfettario (commi 54-59, art. 1, legge 190/2014)

– coloro che applicano il regime di vantaggio (commi 1 e 2, art. 27, decreto legge 98/2011)

– le cessioni di beni e le prestazioni di servizi rese nei confronti dei non residenti, comunitari ed extra comunitari.

Riepilogando:

|

FATTURAZIONE ELETTRONICA 2018 |

|

|

OBBLIGATI |

Coloro che effettuano cessioni di beni e prestazioni di servizi effettuate tra soggetti residenti; stabiliti o identificati nel territorio dello Stato. |

|

NON OBBLIGATI |

Coloro che applicano il regime forfettario, Coloro che applicano il regime di vantaggio, Cessioni di beni e prestazioni di servizi rese nei confronti di non residenti. |

Quali sono i requisiti della fatturazione elettronica?

L’art. 21 del D. P. R. 633/72 disciplina che, affinché il documento venga considerato una fattura elettronica, occorre rispettare alcuni passaggi dal momento della sua emissione fino al termine del periodo di conservazione.

In particolare il soggetto passivo deve assicurare:

|

Requisiti fattura elettronica 2018 |

|

Autenticità dell’origine: l’identità del fornitore/prestatore di beni/servizi o dell’emittente della fattura deve essere certa, è necessario, quindi, possedere un dispositivo di firma digitale. |

|

Integrità del contenuto: il contenuto della fattura e, in particolare, i dati obbligatori previsti dall’art. 21 D. P. R. 633/72, non possono essere alterati. La garanzia dell’integrità del contenuto della fattura è obbligatoria sia per il fornitore che per l’acquirente. |

|

Leggibilità: con il presente requisito si intende che la fattura deve essere resa leggibile conformemente a quanto previsto dalla Direttiva Comunitaria n. 2010/45/EU e dalla Circolare Ministeriale 18/2014. La leggibilità della fattura elettronica è soddisfatta se: – il documento e i suoi dati sono resi prontamente disponibili, anche dopo il processo di conversione, in una forma leggibile per l’uomo su schermo o tramite stampa; – è possibile verificare che le informazioni del file elettronico originale non siano alterate rispetto a quelle del documento leggibile presentato – disporre per tutto il periodo obbligatorio di conservazione sostitutiva, 10 anni, di un software per la visualizzazione delle e-fatture – rendere la e-fatture leggibile sempre ed ovunque in caso di verifiche, ispezioni e accertamenti. |

Al fine di garantire i requisiti indicati i contribuenti possono utilizzare diversi programmi e software a pagamento o gratuiti come quello proposto dall’Agenzia delle Entrate, chiamato SdI che serve per la predisposizione del file della fattura grazie ad una procedura web ad hoc, una APP e un software da installare su PC.

Come organizzarsi all’arrivo del prossimo obbligo?

Occorre innanzitutto valutare un buon software per adempiere alla normativa che copra tutte le fasi, compresa quella della contabilizzazione della fattura passiva e della conservazione sostitutiva a norma di legge.

Il provvedimento n. 89757/2018 indica le possibili modalità con cui le aziende possono trasmettere/ricevere la fattura elettronica al/dal Sistema di interscambio:

a) posta elettronica certificata (PEC)

b) servizi informatici messi a disposizione dall’Agenzia delle entrate (procedura web e app)

c) sistema di cooperazione applicativa, su rete Internet, con servizio esposto tramite modello “web service”

d) sistema di trasmissione dati tra terminali remoti basato su protocollo FTP (protocollo di trasferimento file).

Le modalità a) e b) facilitano chi ha una mole di fatture molto bassa.

Le modalità c) e d) invece richiedono l’accreditamento al Sistema di Interscambio.

Come funziona la pre-registrazione all’indirizzo telematico?

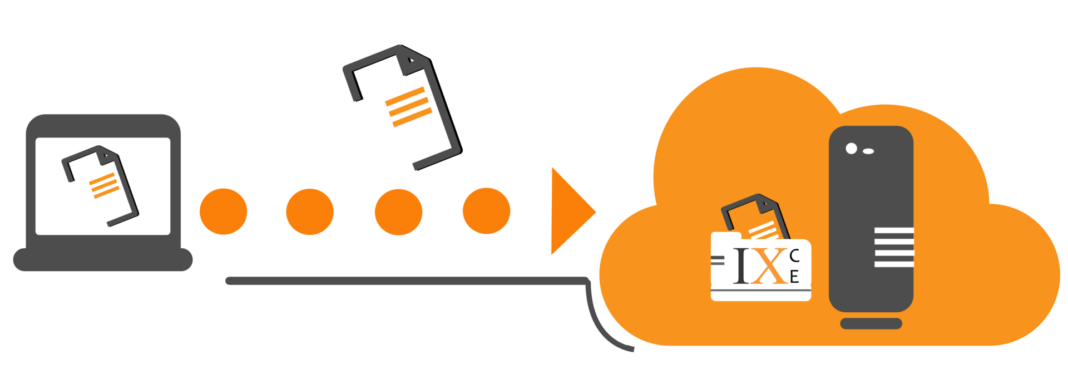

Per le e-fatture la pre-registrazione dell’indirizzo telematico serve a permettere l’invio della fattura elettronica generata attraverso in file da trasmettere all’Agenzia delle Entrate mediante il famoso Sistema di Interscambio. Una volta inviata la e-fattura al SdI, il sistema provvede ad inoltrarla al destinatario, dopo aver verificato la presenza dei dati obbligatori.

In base a quanto chiarito dall’Agenzia delle Entrate, la scelta per la pre-registrazione, può essere effettuata direttamente o tramite intermediario delegato, dall’apposito servizio online, all’interno del portale Fatture e Corrispettivi.

Effettuata la scelta, è poi possibile associare all’indirizzo di posta elettronica certificata la propria partita IVA.

Tutti parlano di QR Code, che cos’è e come funziona?

Il QR CODE è considerato come il biglietto da visita digitale sul quale sono indicati tutti i dati relativi alla propria partita iva.

E’ un codice a barre bidimensionale che va mostrato al fornitore tramite smartphone, tablet o su carta, consente di acquisire automaticamente i dati del cliente, incluso l’indirizzo prescelto per il recapito.

Per creare il proprio QR code è sufficiente collegarsi al proprio cassetto fiscale, è necessario quindi accedere ai servizi online e possedere almeno una modalità di accesso tra le seguenti:

– SPID

– CNS (carta nazionale dei servizi)

– Entratel o Fiscoline.

Per generare il QR CODE digitare qui: