La lettera a) del comma 1 dell’articolo 4-bis del decreto-legge n. 16 del 2012 ha modificato il comma 2 dell’articolo 54 del tuir, prevedendo, in particolare, che “la deduzione dei canoni di locazione finanziaria di beni strumentali è ammessa per un periodo non inferiore alla metà del periodo di ammortamento (…)”.

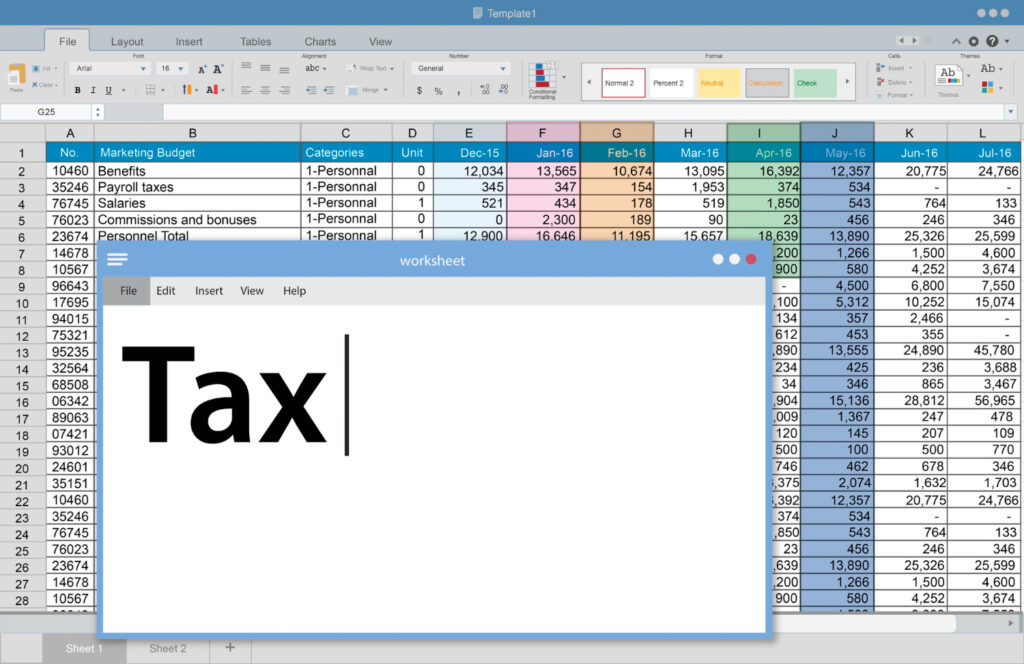

Calcolo leasing finanziario e mutui: come determinare la rata, gli interessi e il debito complessivo con un foglio di calcolo Excel

Quando si decide di finanziare un acquisto importante tramite un leasing finanziario o un mutuo, una delle principali preoccupazioni è capire come calcolare le rate, gli interessi e il debito complessivo. Grazie a strumenti come Excel, è possibile fare questi calcoli in modo autonomo, con grande precisione. In questo articolo, vedremo come utilizzare Excel per determinare questi aspetti chiave del leasing e dei mutui, con un approccio semplice e basato sui migliori consigli dei siti fiscali e di consulenza finanziaria.

Sommario

Differenza tra Leasing Finanziario e Mutuo

Prima di entrare nel merito dei calcoli, è importante capire la differenza tra leasing e mutuo:

- Leasing Finanziario: Il leasing è un contratto in cui un bene (immobile, veicolo o attrezzatura) viene ceduto in uso a un c liente che paga un canone periodico. Alla scadenza del contratto, il cliente può decidere di riscattare il bene pagando un valore residuo.

- Mutuo: Il mutuo, invece, è un prestito bancario erogato per l’acquisto di un bene (generalmente un immobile) che viene ripagato tramite rate periodiche composte da una quota capitale e una quota interessi.

Elementi Chiave per il Calcolo della Rata e degli Interessi

Sia per il leasing che per i mutui, i parametri principali da considerare per il calcolo della rata e degli interessi sono i seguenti:

- Importo del finanziamento: L’ammontare del capitale iniziale richiesto.

- Tasso di interesse: Il tasso annuale applicato sul finanziamento, che può essere fisso o variabile.

- Durata: Il periodo in cui il finanziamento verrà ripagato (es. 5 anni, 10 anni, 20 anni).

- Numero di rate: Le rate possono essere mensili, trimestrali o annuali.

- Quota capitale: La parte della rata che viene utilizzata per ridurre il debito complessivo.

- Quota interessi: La parte della rata che rappresenta gli interessi maturati sul debito residuo.

Come Creare un Foglio di Calcolo Excel per il Calcolo della Rata

Di seguito, vedremo passo dopo passo come impostare un foglio Excel per calcolare la rata di un leasing finanziario o di un mutuo, gli interessi e il debito residuo.

1. Dati Iniziali

Inizia inserendo i dati di base per il tuo calcolo:

A1: “Importo finanziato”

B1: (Inserisci l’importo del finanziamento, es. 100.000 euro)

A2: “Tasso di interesse annuo”

B2: (Inserisci il tasso, es. 5%)

A3: “Durata del finanziamento (anni)”

B3: (Inserisci la durata, es. 10 anni)

A4: “Numero di rate annuali”

B4: (Inserisci il numero di rate all’anno, es. 12 per rate mensili)

2. Formula per il Calcolo della Rata

Per calcolare la rata mensile, puoi utilizzare la funzione RATA di Excel. Questa funzione richiede il tasso di interesse per periodo (mensile nel nostro caso), il numero totale di rate e l’importo del finanziamento.

Formula per calcolare la rata in C5:

=RATA(B2/B4;B3*B4;-B1)

B2/B4: Questo rappresenta il tasso di interesse per periodo (mensile, se consideriamo 12 rate all’anno).

B3*B4: Numero totale di rate (anni moltiplicato per le rate annue).

-B1: Importo del finanziamento (con segno negativo per indicare che si tratta di un’uscita di denaro).

3. Calcolo degli Interessi e della Quota Capitale

Per ogni rata, Excel può essere utilizzato per calcolare la quota di interessi e la quota di capitale.

Utilizziamo le funzioni INTERESSI e CAPITALI di Excel:

Interessi: In D5, puoi calcolare gli interessi della prima rata con la formula:

=INTERESSI(B2/B4; RIGA(A1); B3*B4; -B1)

Questa formula ti dà la quota di interessi per la prima rata.

Capitale: In E5, puoi calcolare la quota capitale della prima rata con la formula:

=CAPITALI(B2/B4; RIGA(A1); B3*B4; -B1)

Questa ti dà la quota di capitale della prima rata.

Puoi poi copiare le formule in basso per ogni rata del finanziamento.

Calcolo del Debito Residuo

Per monitorare il debito residuo dopo ogni rata, inserisci la seguente formula in F5 per calcolare il debito residuo dopo il pagamento della rata:

=SE(RIGA(A1)=1; B1 + E5; F4 + E5)

Questa formula sottrae la quota capitale dal debito residuo per ogni rata, aggiornando il saldo rimanente.

Come Funziona il Foglio di Calcolo

Una volta impostato il foglio di calcolo, puoi vedere come cambia il debito residuo, la quota interessi e la quota capitale per ogni rata. Excel ti consente di visualizzare chiaramente l’ammortamento del debito e di comprendere quanto stai pagando per gli interessi e quanto per il capitale.

Vantaggi del Calcolo Autonomo

Utilizzare Excel per il calcolo delle rate di un leasing o di un mutuo offre numerosi vantaggi:

Personalizzazione: Puoi adattare il calcolo alle tue esigenze modificando durata, tassi e importi.

Trasparenza: Capisci esattamente come si compone ogni rata e come si evolve il debito nel tempo.

Simulazioni: Puoi fare diverse simulazioni con tassi di interesse e durate diverse, per trovare la soluzione più vantaggiosa.

Conclusioni

Il calcolo delle rate di un leasing finanziario o di un mutuo non deve essere un’operazione complessa. Grazie a strumenti come Excel e alle sue potenti funzioni, puoi determinare in modo autonomo la rata, gli interessi e il debito complessivo, ottenendo una visione chiara del tuo finanziamento.

Se hai bisogno di gestire più operazioni o desideri simulare diverse opzioni di pagamento, puoi creare un foglio di calcolo personalizzato per prendere decisioni informate e consapevoli.

Trattamento fiscale dei canoni di leasing non ancora dedotti alla scadenza del contratto

Il leasing è uno strumento di finanziamento largamente utilizzato dalle imprese per l'acquisto di beni strumentali, immobili o mobili, necessari per l'attività economica.

Il leasing è uno strumento di finanziamento largamente utilizzato dalle imprese per l'acquisto di beni strumentali, immobili o mobili, necessari per l'attività economica.

Leasing Immobiliare: Regime Fiscale e Opportunità di Deducibilità

Il leasing immobiliare rappresenta una forma di finanziamento particolarmente vantaggiosa per l’acquisizione o la ristrutturazione di beni immobili.

Il leasing immobiliare rappresenta una forma di finanziamento particolarmente vantaggiosa per l’acquisizione o la ristrutturazione di beni immobili.

Acquisto immobile: leasing o mutuo? La scelta vantaggiosa nel 2024

L'acquisto di un immobile rappresenta un investimento importante e la decisione tra leasing e mutuo può generare dubbi. Entrambi gli strumenti presentano caratteristiche e vantaggi differenti, adatti a esigenze e contesti specifici. Analizziamo nel dettaglio le opzioni, considerando gli scenari attuali del 2024.

Leasing

-

Vantaggi:

- Minore esborso iniziale: Il leasing richiede un anticipo generalmente più basso rispetto al mutuo, facilitando l'accesso all'acquisto anche con disponibilità finanziarie limitate.

- Flessibilità: Al termine del contratto, l'immobile può essere riscattato, restituito o rinnovato il contratto, offrendo diverse opzioni al cliente.

- Deducibilità fiscale: I canoni di leasing sono deducibili fiscalmente per le imprese, rappresentando un vantaggio per le attività commerciali.

-

Svantaggi:

- Non si diviene proprietari: Al termine del contratto, l'immobile non appartiene al locatario, a differenza del mutuo che porta alla piena proprietà.

- Canoni più elevati: In generale, le rate del leasing tendono ad essere più alte rispetto alle rate del mutuo, soprattutto nella fase iniziale del contratto.

- Minore personalizzazione: Il leasing potrebbe limitare la libertà di personalizzare l'immobile, subordinandola alle condizioni contrattuali.

Mutuo

-

Vantaggi:

- Diventare proprietari: Il mutuo permette di acquisire la piena proprietà dell'immobile al termine del pagamento del debito.

- Maggiore stabilità: Le rate del mutuo sono generalmente fisse per un lungo periodo, garantendo stabilità di spesa nel tempo.

- Possibilità di personalizzazione: Essendo proprietari, si ha la libertà di apportare modifiche e personalizzazioni all'immobile senza restrizioni.

-

Svantaggi:

- Maggiore esborso iniziale: Il mutuo richiede un anticipo più alto rispetto al leasing, potendo rappresentare un ostacolo per chi ha disponibilità finanziarie limitate.

- Minore flessibilità: Una volta stipulato il contratto, il mutuo comporta un impegno finanziario a lungo termine con minore flessibilità rispetto al leasing.

- Non deducibile fiscalmente: I costi del mutuo non sono deducibili fiscalmente per le imprese, a differenza dei canoni di leasing.

Quale opzione scegliere?

La scelta tra leasing e mutuo dipende da diversi fattori, tra cui:

- Disponibilità finanziarie iniziali: Se si dispone di un capitale limitato, il leasing potrebbe essere più accessibile.

- Esigenze di flessibilità: Se si desidera mantenere flessibilità al termine del contratto, il leasing offre più opzioni.

- Obiettivi a lungo termine: Se l'obiettivo è la piena proprietà dell'immobile, il mutuo rappresenta la scelta ideale.

- Profilo fiscale: Se si è un'impresa, la deducibilità fiscale dei canoni di leasing può essere un vantaggio considerevole.

Considerazioni aggiuntive per il 2024

- Aumento dei tassi di interesse: Nel 2024, si assiste a un generale aumento dei tassi di interesse, che potrebbe incidere sulle rate di mutuo e leasing. È importante valutare le condizioni attuali del mercato e le previsioni per il futuro.

- Bonus edilizi: In Italia, sono disponibili diversi bonus edilizi che possono ridurre i costi di acquisto o ristrutturazione di un immobile. È importante verificare quali bonus sono applicabili e come possono influenzare la scelta tra leasing e mutuo.

In definitiva, la scelta tra leasing e mutuo deve essere ponderata attentamente, considerando le proprie esigenze, capacità finanziarie e obiettivi a lungo termine.

Esercizio del diritto di riscatto: una guida completa

Definizione del Diritto di Riscatto

Il diritto di riscatto permette al detentore di questo diritto (riscattante) di riprendere la proprietà di un bene, pagando una somma predefinita, entro un termine concordato. Tale diritto è spesso stipulato nei contratti di vendita o leasing per garantire al venditore o locatore la possibilità di recuperare la proprietà venduta sotto determinate condizioni.Contesti di Applicazione

- Leasing Immobiliare: Frequentemente, i contratti di leasing immobiliare includono una clausola di riscatto, che permette al locatario di acquistare la proprietà al termine del periodo di locazione.

- Vendita con Riserva di Riscatto: In taluni contratti di vendita, il venditore si riserva il diritto di riacquistare il bene entro un certo periodo, solitamente a un prezzo stabilito al momento della vendita originaria.

- Agricoltura: Nella vendita di terreni agricoli, il diritto di riscatto può essere riservato per permettere all'ex proprietario o ai suoi eredi di riacquistare il terreno in futuro.

Modalità di Esercizio del Diritto

L'esercizio del diritto di riscatto deve avvenire nel rispetto di specifiche procedure legali:- Notifica Formale: Il riscattante deve inviare una notifica formale al proprietario attuale, esprimendo la volontà di esercitare il diritto di riscatto.

- Pagamento: Il pagamento del prezzo stabilito deve essere effettuato entro i termini concordati nel contratto originario.

- Registrazione: La riacquisizione della proprietà deve essere formalmente registrata per garantire la legalità del trasferimento.

Vantaggi e Sfide

Vantaggi:- Protezione degli Interessi Originari: Il diritto di riscatto protegge l'interesse originario del venditore o locatore, permettendogli di recuperare la proprietà se le circostanze cambiano.

- Flessibilità: Offre una forma di flessibilità finanziaria e operativa per il riscattante.

- Complessità Contrattuale: La gestione di un contratto con diritto di riscatto richiede una precisa comprensione delle clausole e degli obblighi legali.

- Conflitti Potenziali: L'esercizio del diritto di riscatto può portare a conflitti legali se non gestito correttamente, specialmente se il prezzo o le condizioni di riscatto non sono chiare o sono contestate.

Conclusioni

Il diritto di riscatto è uno strumento potente nella gestione di beni immobiliari e mobiliari, che offre sicurezza e opzioni tanto al venditore quanto all'acquirente in un contratto. Tuttavia, richiede una gestione attenta e una chiara comprensione delle implicazioni legali per evitare dispute e complicazioni. È consigliabile consultare un avvocato specializzato per navigare queste acque spesso complesse.(totale 15)